“[Hugo Stinnes] Justificó la inflación como el modo de garantizar el pleno empleo, no como algo deseable, sino simplemente como el único camino abierto a un gobierno benévolo. Era, según él, la única forma mediante la cual la vida de la gente podría ser sostenida.”Adam Fergusson, When Money Dies: The Nightmare of the Weimar Collapse.[1]

Ernest Hemingway escribió sobre la hiperinflación alemana para el Toronto Daily Star. Fuente Wikipedia.

19 de septiembre de 1922. El título de un artículo publicado en el Toronto Daily Star, Crossing to Germany is way to make money,[2] capta momentáneamente la atención de un anónimo lector canadiense que pasea su mirada por la sección internacional del diario. “Veamos… Las cosas no parecen ir muy bien para los alemanes… Triste anécdota… Un hombre mayor no puede permitirse ni siquiera unas manzanas que al cambio no cuestan ni 2 céntimos de dólar… El marco por los suelos… Cafeterías alemanas llenas de franceses que cruzan la frontera para atiborrarse de pasteles baratos…“. Levanta la vista del periódico y bosteza perezosamente. ”Qué lejos queda todo eso…“–piensa.

El autor del artículo, un joven periodista canadiense con extraordinarias dotes literarias aún por explotar, ha cruzado la frontera desde Francia, dónde trabaja como corresponsal, para ser testigo directo de la excepcional crisis económica que se ha instalado en la sociedad alemana. En Estrasburgo no ha podido cambiar francos por marcos. La fuerte demanda por parte de los franceses, que pasan la frontera continuamente para consumir a precios de saldo, ha acabado con las existencias de marcos de los bancos locales. Una vez en el país vecino, en Kehl, hace un alto para cambiar 10 francos. Recibe 670 marcos. Abandona la estación del ferrocarril y se fija en el buen aspecto de las manzanas que se venden en un puesto de frutas cercano. Compra cinco. Inmediatamente se le acerca un hombre mayor, de buena presencia, que educadamente le pregunta cuánto le han costado. Nuestro corresponsal, tras contar el cambio, responde: “12 marcos”. El anciano sonríe tristemente y mueve la cabeza cadenciosamente de un lado a otro: “No puedo pagar eso, es demasiado” –dice, casi para sí, mientras se aleja calle abajo.

La escena conmueve a Ernest Hemingway, pues no otro es el reportero al que nos referimos, y deja una huella indeleble en su memoria. Una más, acaso no tan impresionante como otras que habrán de venir a impregnar su retina, pero no menos vívida. Lejos en el tiempo están aún por llegar las corridas de toros en Las Ventas y los coñacs en el Chicote, Pamplona y los Sanfermines, la Guerra Civil y aquellos por quiénes doblarán las campanas, El viejo, Cuba… y el mar.

Hemingway pasaría aquel día deambulando por la ciudad, gastando sus marcos y tomando nota de las insólitas anécdotas que, en aquella sociedad atormentada por el estrés de unos precios que subían a cada minuto, habían terminado por ser cotidianas. La inexorable lógica de la hiperinflación hizo que muchos alemanes, como el anciano caballero que se interesó por el precio que Hemingway había pagado por las manzanas, vieran impotentes cómo, de la noche al día, los ahorros de toda una vida se esfumaban. Los trabajadores de toda clase y condición comprobaban pasmados cómo el sueldo que tan sólo unos meses atrás les había permitido mantener a su familia, ahora no daba ni para una semana. El poder adquisitivo de la ciudadanía se evaporaba, víctima de un juego cruel de prestidigitación financiera.

Hoy en día son bien conocidos los mecanismos que generan un cuadro de hiperinflación, coincidiendo todos los economistas en que se trata fundamentalmente de un problema de exceso monetario severo. Dicho en plata, el estado[3] imprime dinero a un ritmo mucho mayor que el requerido por el público para su consumo. Puesto que hay sobreoferta de dinero (y no hay demanda para él), éste pierde valor en virtud de la ley de la oferta y la demanda, lo que se traduce en un aumento generalizado de precios.

En circunstancias normales, el estado se financia preferentemente a través de dos vías: mediante los impuestos que colecta de ciudadanos y empresas, y mediante los préstamos que obtiene de los inversores, los cuales suministran sus ahorros a cambio de bonos pagaderos en un plazo y a un interés determinados. Ahora bien, si por cualquier circunstancia estas vías se secan, puede ser muy tentadora la idea de conseguir dinero fácil poniendo a funcionar la imprenta de billetes. Virtualmente ese dinero se crea de la nada, de nadie se ha recaudado ni nadie lo ha prestado, no responde a ninguna demanda de liquidez por parte del público para adquirir nuevos bienes y servicios, ni sirve para sustituir a los billetes y monedas que se pierden o se vuelven inservibles por el uso. Sencillamente se trata de dinero de más, por nadie requerido, que es impreso por el estado abusando de su monopolio en la emisión de moneda, y vertido en el sistema para salir del paso de una situación comprometida en la que, ni encuentra suficiente financiación para su sostenimiento o proyectos, ni está dispuesto a renunciar a tales proyectos por motivos políticos o sociales, ni a aceptar, en los casos más graves, las consecuencias de una quiebra.

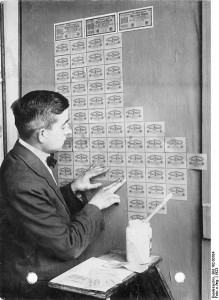

La hiperinflación durante la República de Weimar hizo que fuera más barato empapelar la pared con billetes que con papel. Fuente: Wikipedia.

El caso es que cada billete de más que el estado imprime es legalmente tan bueno como cualquiera de los que ya había en circulación, así que la administración puede usarlos para pagar tanto los sueldos de sus funcionarios como los bienes y servicios que adquiere para su funcionamiento diario, así como para contratar a empresas del sector privado que ejecuten los proyectos de inversión pública. A su vez, las empresas pagarán los salarios de sus trabajadores con el dinero cobrado, y éstos lo usarán para su consumo personal o familiar. El estado consigue así un balón de oxígeno para seguir cumpliendo con sus obligaciones, de un modo sencillo, aparentemente inocuo y, encima, gratis… Es como tener una gallina que pone huevos de oro…

… ¿O no?

Bueno, no puede negarse que es un procedimiento sencillo de obtener dinero, sí… pero ni es inocuo, ni es gratuito… Todo lo contrario, puede llegar a pagarse un alto precio si se abusa de esta cuestionable técnica financiera. En efecto, como dijimos antes, la sobreoferta monetaria genera inflación, o lo que es lo mismo, subidas generalizadas de los precios de los bienes y servicios que la economía produce, lo cual puede llegar a ser muy pernicioso para la sociedad.

Todo cuadro de hiperinflación empieza por uno de inflación, no siendo la hiperinflación otra cosa que una inflación muy alta.[4] Llegados a este punto podríamos entrar a explicar los métodos que se emplean para medir la inflación, pero en lugar de ello aprovecharemos el trabajo de uno de los más prolíficos autores de El Cedazo. J, en su serie Entendiendo… ha dedicado un excelente artículo a la inflación, en el que pasa revista a la misma en distintos escenarios y describe el principal índice que se utiliza para medirla, el IPC (Índice de Precios al Consumo). Debido a ello, nos abstendremos de entrar en esos pormenores y pasaremos a tratar la lógica de la inflación; aunque no sin antes recomendarte, querido lector, que saltes al artículo en cuestión de J (a quien agradezco el trabajo que ahora me ahorra, además del buen rato que pasé leyendo su artículo) y le pegues una atenta lectura.[5] Dicho esto, prosigamos viendo cómo se fabrica una hiperinflación.

Para ello, supongamos inicialmente que la economía está en equilibrio y que la cantidad de dinero en circulación es, ni más ni menos, la que el público demanda para adquirir los bienes y servicios que necesita, no habiendo ni un solo billete de más o de menos que genere tensiones sobre los precios. Supongamos igualmente que no se producen perturbaciones en la oferta ni en la demanda, con lo cual el estado de la economía no cambia. Es lógico, si todo el mundo quiere comprar exactamente lo mismo que antes y las empresas siguen produciendo el mismo número de bienes que antes, los precios se mantienen. Si esta situación ideal se prolongara en el tiempo, los precios permanecerían constantes, o en otras palabras, el dinero mantendría su valor: 10€ podrían comprar hoy la misma cantidad de bienes que 10€ dentro de un año. No habría, por tanto, inflación.

Imaginemos ahora que el estado decide, por motivos que no vienen al caso, aumentar la cantidad de dinero en circulación, con lo que imprime un montón de billetes extra y los inyecta en el sistema. ¿Qué ocurrirá? Bueno, si es la primera vez que lo hace, tal medida estimulará el consumo (hay más dinero para gastar), las empresas producirán más bienes en respuesta a esta mayor demanda (la economía crecerá), para lo cual tendrán que contratar a más trabajadores (el desempleo bajará), cosa que harán gustosas porque sus ingresos están aumentando pero los salarios que pagan a sus empleados no se han movido (de momento), salvo quizás los de las nuevas incorporaciones. Además, mientras la oferta (creciente) no sea suficiente para compensar a la demanda, los precios subirán (ley de la oferta y la demanda). Transcurrido el tiempo, la oferta acabará por satisfacer completamente a la demanda y, en ese nuevo punto de equilibrio, los precios dejarán de subir, la economía de crecer, y el desempleo de descender. La economía se estabiliza momentáneamente.

Pero la cosa no termina aquí, porque como hemos dicho antes, si bien los precios han subido, no ha ocurrido lo mismo con los salarios. Los trabajadores (especialmente los que ya estaban contratados antes de empezar el alza de precios y no han mejorado sus retribuciones) han perdido poder adquisitivo durante el desarrollo de este proceso, por lo que, como es natural, demandarán aumentos de sueldo. Se emprende entonces el camino de vuelta. Las empresas, en un entorno de bajo desempleo, competirán por los pocos trabajadores en paro, a la vez que harán lo posible por retener a su propio personal. Esto les obligará a subir los salarios y, por tanto, a reducir sus beneficios. Según sus beneficios disminuyen, encontrarán menos incentivos para mantener el nivel de producción y, de hecho, lo reducirán. En ese momento los precios retomarán la senda alcista, ya que la oferta disminuye en tanto que la demanda permanece estable (de nuevo la ley de la oferta y la demanda). Ahora bien, a menor producción, menor necesidad de empleados. Habrá despidos, lo que redundará en una menor demanda y, por ende, la producción acelerará su caída. Así pues, la producción disminuirá, el desempleo subirá y los precios se incrementarán, hasta que se alcance la misma tasa de producción que había antes de que el estado aumentara la oferta monetaria, punto en el cual la economía volverá a estabilizarse.[6]

En resumen, la inyección de liquidez ha tenido dos efectos sobre la economía, uno positivo, por cuánto temporalmente ha estimulado la contratación de trabajadores y ha animado la producción, y otro negativo, una hermosa inflación, tanto mayor cuanto más dinero extra se haya insuflado al sistema.

Se puede argüir que generar inflación puede merecer la pena si con ello se consigue potenciar el empleo y la producción, y, de hecho, es una práctica más que justificada cuando sobreviene una recesión económica. Pero, como veremos a continuación, todo tiene un límite.

Una vez la gallina ha puesto el primer huevo de oro y el estado ha salido airoso (bueno, con un poco de inflación, pero… ¿y qué?), ¿qué pasará si insiste en su empeño por darle a la manivela de la imprenta de billetes? Bueno, cabría pensar que se repetirá punto por punto la misma secuencia de pasos que se ha descrito anteriormente, pero si eres seguidor de la serie estoy seguro de que ya sabes que, de eso, nada. En efecto, en el artículo En el Lado Acomodaticio hablamos largo y tendido sobre Curva de Phillips y las expectativas racionales, y vimos que consumidores y empresas son sujetos activos en la economía, que aprenden del pasado y tienen buena memoria, y no meros receptores pasivos de las políticas económicas. Así, una vez que el público ha vivido una inflación, no supondrá ingenuamente que se vaya a evaporar de la noche al día, muy al contrario, esperará que al menos se mantenga. En otras palabras, si el año pasado los precios subieron un 5%, todos pensarán que este año también subirá, al menos, otro 5%, así que las empresas subirán en ese porcentaje los precios de sus productos y servicios, en tanto que los trabajadores demandarán salarios acordes a esa expectativa. La inflación, con independencia de las intenciones del estado, se ha hecho fuerte en el nivel del 5%. Es algo así como una profecía autocumplida: como todos creen que se producirá esa tasa de inflación, todos actuarán como si se fuera a producir, y, en consecuencia, acabará por producirse. Éste es el motivo por el que la inflación es tan persistente y, una vez generada, es tan difícil reducirla.[7]

Entendido esto, es fácil percatarse de que al estado no le servirá de mucho inyectar en el sistema solamente un porcentaje de dinero similar al de antes, ya que su efecto sería exclusivamente el de compensar la inflación que, de todas maneras, va a generarse. Dicho de otro modo, ahora el público espera (casi podría decirse que exige) que se aumente la cantidad de dinero en circulación, tal y como se hizo con la primera inyección de liquidez, bajo la amenaza de disminuir la demanda (a menos dinero en circulación –el mismo número de billetes pero con menor poder adquisitivo-, menos consumo) y dejar el camino expedito a una recesión. Así, si el estado quiere mantener la situación, se verá obligado a emitir el dinero necesario para compensar la inflación esperada. Pero si además persisten sus dificultades de financiación por los medios tradicionales, y sigue pensando que la imprenta es la solución… entonces tendrá que imprimir mucho más dinero: el necesario para compensar la inflación más el que precise para su sostenimiento. Huelga decir que la inflación, en tal caso, en lugar de mantenerse, aumenta.

“Vale, pero por lo menos se habrán creado puestos de trabajo y la economía habrá crecido.” –pensarán algunos, y tendrán razón… pero sólo en parte. Porque, aun cuando la cantidad de dinero extra puesto en circulación (descontado el montante correspondiente a la partida de compensación de la inflación) fuera de la misma magnitud que la anterior, ni la producción ni el empleo crecerían tanto como la primera vez. Las causas de semejante comportamiento son de nuevo atribuibles a las expectativas racionales. Consumidores, inversores, empresas y agentes económicos en general están ahora sobre aviso y reaccionan con mayor rapidez a la inflación. El estado no consigue sorprenderles durante demasiado tiempo con inyecciones de liquidez a traición. Esto significa que el tiempo transcurrido entre que el dinero se imprime y los precios suben se acorta, habiendo menos margen para la producción de bienes y para la creación de puestos de trabajo. El resultado final es otro nuevo aumento de la inflación, aunque esta vez acompañado de un menor crecimiento económico temporal. Como vemos, algo ha cambiado: el oro del segundo huevo que la gallina ha puesto es de menos quilates que el primero.

Mediante un sencillo mecanismo de inducción podemos concluir que, si el estado sigue abusando de la emisión de moneda, llegará un momento en que lo único que consiga sea generar inflación, sin que ni la producción ni el empleo crezcan un ápice.[8] Y, en efecto, esto es lo que ocurre en la realidad. Pasado el tiempo, la inflación supera la barrera del 50% intermensual y se convierte en hiperinflación… y entonces todo se pone muy, pero que muy feo. Los precios suben cada día, cada hora, cada minuto… o es el dinero el que pierde poder adquisitivo, según se mire. La sangría es incontenible. Nadie confía en un dinero que mañana puede haber perdido todo su valor, así que pugnan por desprenderse de él a toda costa, comprando de inmediato todos los bienes que pueden. Finalmente, el dinero, como depósito de valor, fracasa… no vale nada. Y claro, si no vale nada, no es aceptado como medio de cambio, así que se vuelve al trueque. Los ciudadanos optan por intercambiar huevos por aceite, arroz por tabaco o calzado por mantas. Deja de importar cuántos billetes imprima el estado porque nadie acepta el dinero, y, si alguien lo recibe, lo quemará para calentarse, empapelará la pared con él o hará pajaritas de papel para entretener a los niños… La gallina de los huevos de oro ha muerto, víctima de una feroz explotación laboral.

David Lloyd George, Vittorio Orlando, Georges Clemenceau y Woodrow Wilson durante la Conferencia de Paz de París. Fuente: Wikipedia.

Aunque ahora pueda parecer imposible, episodios severos de hiperinflación como el descrito se han producido en diversos países a lo largo de la historia, siendo quizás el más grave el que sufrió Hungría en 1946[9]. Sin embargo, la Alemania de la República de Weimar no le fue muy a la zaga. Si a principios de 1922, el billete de curso legal de mayor valor era de cincuenta mil marcos, a finales de 1923 se llegaron a imprimir billetes de mil millones de marcos, lo que nos da una idea de la magnitud de la hiperinflación a que tuvo que hacer frente la sociedad alemana[10].

Como es de suponer, los ciudadanos más perjudicados fueron aquellos que percibían ingresos fijos, cuyo valor era despiadada y rápidamente devorado por la hiperinflación: trabajadores, funcionarios y pensionistas, como el anciano caballero de la anécdota de Hemingway. Pero los trabajadores no se resignaron a esta situación y se movilizaron en todos los frentes, exigiendo subidas salariales que compensaran el continuo aumento del coste de la vida[11]. Las huelgas ahogaron al gobierno de la República de Weimar, que, para responder a las demandas de las clases más desfavorecidas, optaron por la imaginativa idea de… sí, exacto… de imprimir más dinero. La pescadilla que se muerde la cola.

El gobierno apaciguaba temporalmente el clamor popular haciendo concesiones envenenadas: aumentaba los salarios de sus funcionarios y atendía a los pagos crecientes de sus proveedores (que a su vez pagaban los sueldos, crecientes también, de sus empleados)… pero con dinero parasitario cuyo valor era tomado del que ya había en circulación. Porque esta es la auténtica trampa de la inflación: el nuevo dinero adquiere su valor robándoselo al que ya existe, y por tanto, empobreciendo a los que lo poseen. Se trata del impuesto inflacionario, una suerte de impuesto encubierto del que ya hablamos en el artículo El fin… ¿justifica los medios? (I).

Para ilustrar el modo en que el nuevo dinero vampiriza al ya existente, voy a recurrir a un ejemplo muy simple, pero muy gráfico. El proceso es muy parecido al del equilibrio térmico, en el cual un cuerpo caliente, en contacto con otro más frío, cede parte de su calor al segundo hasta que ambos se encuentran a la misma temperatura. Extrapolando el caso a una economía, consideraremos que los billetes actúan como los cuerpos de un sistema termodinámico, y que su valor hace las veces de temperatura.

Supongamos que en un contexto de hiperinflación, una economía produce bienes y servicios por un valor total de 100€ (sí, ya lo sé, es una economía bastante modesta), y que hay en circulación precisamente 10 billetes de 10€ cada uno. En medio de la vorágine hiperinflacionaria, el gobierno decide doblar la oferta monetaria introduciendo en el sistema otros 10 billetes de 10€ cada uno, lo que nos da una suma de 20 billetes de 10€ circulando, es decir, un total de 200€. Pero como hemos dicho, sólo se producen bienes y servicios por valor de 100€, así que, en realidad, los 100€ extra no son en absoluto necesarios, pues no hay más bienes que antes a los que destinarlos. Se produce entonces un fenómeno similar al intercambio térmico al que aludíamos: los antiguos billetes pierden valor, cediéndoselo a los nuevos hasta que se alcanza el equilibrio en los 5€. El resultado final son 20 billetes con un valor nominal (el número que llevan impreso) de 10€ pero con un poder adquisitivo real equivalente a 5€ de los de antes. En la economía real todo esto se traduce en una subida de precios: si antes un menú del día costaba 10€, ahora valdrá 20€. Por decirlo así, el poder adquisitivo de la economía se ha diluido en la masa monetaria disponible total. Ni que decir tiene que este efecto es terriblemente perjudicial para los ahorradores. Cualquiera que hubiera ahorrado algo de dinero, comprobará (bastante cabreado por cierto) que con él sólo puede adquirir la mitad de productos que antes.

Y justo este supuesto nos brinda la clave para comprender, de una vez por todas, la causa que hay detrás de toda inflación. En último término, la inflación se produce como consecuencia de un aumento de la oferta monetaria que no tiene su correspondiente contrapartida en un aumento equivalente de la oferta de bienes y servicios. Dicho esto es fácil comprender que si, al mismo tiempo que el gobierno inocula los 100€ adicionales se produjera un incremento en la producción de bienes y servicios por valor de 100€, los precios se mantendrían estables y la inflación no tendría lugar. Los desequilibrios entre la cantidad de dinero en circulación y la cantidad de bienes y servicios que la economía produce están en el origen de cualquier proceso inflacionario.

Así, un estado responsable velará por que la oferta monetaria se adapte a la cantidad de dinero que el público demanda, pues al fin y al cabo es el factor que mayormente determina la producción de bienes y servicios.

En nuestros días es muy difícil entender cómo es posible que hubiera estados que actuaran de un modo tan negligente y excesivo, pero no olvidemos que hoy sabemos mucho más que entonces, y que ello es debido, en gran medida, al estudio de aquellos excesos. En cualquier caso, es justo aclarar que en la hiperinflación alemana concurrieron circunstancias excepcionales que explican en parte por qué el gobierno se aferró tan desesperadamente a la imprenta de billetes[12]. Alemania acababa de perder la Primera Guerra Mundial y su situación económica era catastrófica. Por si esto no fuera suficiente, los aliados, lejos de favorecer la recuperación alemana y su reintegración en la economía europea, impusieron un armisticio draconiano por el que Alemania, entre otras cosas, se comprometía a ceder a los aliados la mayor parte de su marina mercante, todas sus colonias e incluso todas las propiedades que en ellas pertenecieran a ciudadanos alemanes, así como aquellas propiedades e industrias de Alsacia-Lorena[13]. Además se obligaba al pago de 132.000 millones de marcos en oro en concepto de reparaciones de guerra[14]. Alemania no pudo hacer frente a tiempo al pago de las cuotas, y sus continuos retrasos ofrecieron el pretexto perfecto para que Francia ocupara en enero de 1923 la región del Ruhr, muy rica en carbón[15]. Francia cobraba así en especie lo que no podía cobrar en metálico.

Posiblemente sea acertado afirmar, aunque es sólo una opinión, que las reparaciones de guerra impuestas a Alemania fueron aberrantes. La sociedad alemana no sólo tuvo que afrontar las penalidades de la propia guerra, sino también el inmenso monto de sus reparaciones, cuantiosas y humillantes. El nazismo, y muy particularmente el antisemitismo que lo caracterizó, hunde sus raíces precisamente en el sentimiento nacionalista y xenófobo que prendió en aquella época.[16] El ascenso al poder de Hitler fue debido en buena parte a su hábil canalización de la indignación de la ciudadanía, que se sentía vejada. De hecho, una de la medidas que adoptó durante su mandato fue la suspensión del pago de las reparaciones. Pero tras su derrota en la Segunda Guerra Mundial, Alemania se vio de nuevo forzada a hacer frente a las cuotas, hasta que la escisión del país en dos (Occidental y Oriental) obligó a una nueva suspensión. El pago de las reparaciones se retomó en 1990, justo después de la reunificación alemana, y oficialmente habrá terminado el domingo día 3 de octubre de 2010, es decir, más o menos a la publicación de este artículo[17] ayer.[18] ¿No es casualidad?

Hugo Stinnes, magnate alemán que cimentó su imperio económico en la hiperinflación. Fuente: Wikipedia.

Quizás después de considerar el contexto histórico en el que se produjo la hiperinflación alemana, podríamos mostrarnos más comprensivos con las motivaciones de un gobierno agobiado por las deudas y empeñado en salvar su economía a toda costa. Incluso puede que así se explique en parte la candidez (seguramente interesada) con que en la República de Weimar, los economistas, políticos y periodistas de la época, despreciaran todo intento de relacionar la fuerte expansión monetaria con la hiperinflación.[19]. Sin embargo no ha de perderse de vista que, al margen de toda intencionalidad por parte del gobierno alemán, las medidas adoptadas fueron incorrectas y contribuyeron a empeorar el clima económico y social del país, así como a enturbiar su futuro.

También, a la luz de estas consideraciones, pueden entenderse matizadas las declaraciones de Hugo Stinnes, un poderoso industrial alemán de la época, con cuya cuestionable opinión sobre la inflación hemos encabezado este artículo. Stinnes mantenía que la inflación (es decir, la continua sobreoferta monetaria) era la única vía que le quedaba a un gobierno altruista preocupado por mantener el empleo[20]. Sin embargo su posición al respecto no estaba exenta de cierto interés particular. En efecto, su imperio económico, ya bien asentado antes de la hiperinflación,[21] creció notablemente gracias a los créditos bancarios que había obtenido, y que devolvió con dinero completamente devaluado. Muchas de las compañías que el magnate adquirió le salieron a un precio irrisorio. Y seguramente no fue el único potentado que se benefició ampliamente de la situación[22].

Este hecho pone de manifiesto otra de las esquizofrénicas propiedades de la hiperinflación: volver al mundo del revés. Los ahorradores, como el anciano caballero que preguntó a Hemingway por el precio de las manzanas, pierden su riqueza, en tanto que los que se endeudan hasta las cejas para adquirir propiedades se ven de repente con la deuda prácticamente condonada y dueños de una considerable fortuna. En un mundo hiperinflacionario la fábula de la cigarra y la hormiga probablemente tendría un final muy diferente.

La hiperinflación alemana durante la República de Weimar nos ha servido para ilustrar una de las principales razones de ser de los bancos centrales: la lucha contra el demonio de la inflación. En nuestros días es muy extraño que acontezcan procesos inflacionarios de consideración, lo que denota el mejor conocimiento que de estos fenómenos económicos se tiene en la actualidad y el mayor acierto con que los bancos centrales y los gobiernos conducen la economía. Pero sobre todo demuestra que… algo hemos aprendido del pasado. Aunque… ¡queda aún tanto por aprender!

Por otro lado, el caso alemán también pone de manifiesto la existencia de límites en economía que no pueden ni deben ser traspasados. El pleno empleo es un objetivo encomiable, pero no puede lograrse a cualquier precio, y desde luego la generación de inflación no es el camino correcto para hacerlo.

Finalmente, se comprende mejor la tesis defendida en el anterior bloque de la serie: la independencia entre el poder político y el financiero es necesaria para minimizar en lo posible el uso irresponsable de las políticas monetarias[23]. En particular, las decisiones de política monetaria deben ser tomadas conforme a criterios técnicos, evitando intromisiones interesadas, sean políticas o de otra índole, y teniendo en mente el bien de la economía en su conjunto.

Pero, paradójicamente, una inflación moderada tiene efectos beneficiosos sobre la economía y la sociedad. Cuáles son esos efectos y cuál es la cantidad apropiada de inflación que los favorece son cuestiones que trataremos de responder en el siguiente artículo de la serie.

Como diría Aristóteles, la virtud está en el punto medio.

- Literalmente: “He justified inflation as the means of guaranteeing full employment, not as something desirable but simply as the only course open to a benevolent government. It was, he maintained, the only way whereby the life of the people could be sustained”. When Money Dies: The Nightmare of the Weimar Collapse, página 43, de Adam Fergusson. [↩]

- Pese a haber buscado el artículo, no lo he encontrado en Internet. El texto original puede encontrarse en Dateline: Toronto, un libro que recopila los artículos que Hemingway escribió para el Toronto Daily Star entre 1920 y 1924. Adam Fergusson, en la página 80 de su obra When Money Dies: The Nightmare of the Weimar Collapse, recoge un fragmento de este artículo. [↩]

- En este artículo he optado por usar el término “estado” en lugar de banco central o gobierno para evitar tener que aclarar continuamente en manos de qué institución está la política monetaria. [↩]

- Una de las definiciones de hiperinflación que más asiduamente manejan los economistas es la de una inflación intermensual del 50%, es decir, un alza en los precios del 50% con respecto al mes anterior. [↩]

- Y ya de paso, lee la serie completa, porque podrán gustarte los artículos de otros autores de El Cedazo, pero pocos te serán tan útiles como los Entendiendo… de J. [↩]

- En estos dos párrafos se han descrito someramente los pasos que tendrían lugar según el modelo keynesiano, que asume que hay precios, como los salarios, que son fijos a corto plazo. El incremento temporal de la producción y el empleo son posibles gracias precisamente a este hecho, analizado por Keynes en su obra Teoría General de la Ocupación, el Interés y el Dinero. Para profundizar en este modelo se recomienda la lectura del texto Fluctuaciones a corto plazo en el modelo keynesiano, de James S. Costain, profesor de la Universidad Carlos III y miembro del Servicio de Estudios del Banco de España. [↩]

- Para profundizar en las expectativas racionales se recomienda la lectura del texto El modelo Barro-Gordon: ¿reglas o discreción?, de James S. Costain. [↩]

- En un contexto de hiperinflación, el modelo clásico describe mejor la realidad que el modelo keynesiano. El modelo clásico no contempla precios fijos, por lo que los salarios, al igual que los demás precios, suben inmediatamente, sin que haya ningún efecto temporal sobre la producción y el empleo. Para profundizar en este modelo léase el texto Fluctuaciones a corto plazo en el modelo keynesiano, de James S. Costain, en el que se puede encontrar una comparación entre el modelo clásico y el keynesiano. [↩]

- He encontrado un interesante texto en la web de la Universidad de Belgrano (Buenos Aires), titulado La gran hiperinflación: Hungría 1945-1946 que describe la hiperinflación de marras. [↩]

- The economics of inflation, página 335, de Costantino Bresciani-Turroni. [↩]

- When Money Dies: The Nightmare of the Weimar Collapse, página 50. [↩]

- De hecho, es habitual que en los cuadros de hiperinflación concurran circunstancias extraordinarias, como desórdenes políticos, sociales, financieros o, incluso, naturales, muy difíciles de gestionar para cualquier gobierno. Debido a ello no puede decirse que el principal factor de una hiperinflación sea la irresponsabilidad del gobierno, algo que quizás sí se pueda admitir en episodios de inflación más moderados. [↩]

- Los datos los he sacado del capítulo IV del libro Las consecuencias económicas de la paz, de John Maynard Keynes, que participó en calidad de economista en la Conferencia de París. Keynes mantuvo siempre una posición contraria a las reparaciones de guerra en los términos en los que fueron firmadas en París. Para él era mucho más importante la recuperación de la economía europea y la contención del comunismo que se propagaba desde el este, a cuyo fin convenía más la propia recuperación alemana que su hundimiento. [↩]

- The German inflation 1914-1923, página 143. [↩]

- The German inflation 1914-1923, páginas 144 y 145. [↩]

- When Money Dies: The Nightmare of Weimar Collapse, página 50. [↩]

- NdE: Modificado por el editor. Ayer salió en todos los medios, así que probablemente ya lo habías oído. [↩]

- Los curiosos pueden encontrar esta información en el Digital Journal. Enlace por cortesía de J. [↩]

- Léanse los capítulos 5 y 6 de When Money Dies: The Nightmare of Weimar Collapse. [↩]

- Véase nota 1. [↩]

- He encontrado este interesante y curioso ejemplar de El Sol, de 1920, en cuya portada hay un artículo sobre Hugo Stinnes, escrito por José María de Sagarra, enviado especial en Berlín. [↩]

- El capítulo 5 de The economics of inflation trata sobre la influencia que algunos industriales alemanes ejercieron sobre la depreciación del marco. [↩]

- Entiéndase esta afirmación debidamente matizada según lo dicho en la nota 12. [↩]

The El Universo Subprime – La Gallina de los Huevos de Oro by Mazinger , unless otherwise expressly stated, is licensed under a Creative Commons Attribution-Noncommercial-No Derivative Works 2.5 Spain License.

{ 15 } Comentarios

Querría remarcar que ese “impuesto inflacionario” que nombra Mazinger recibe satíricamente el nombre de “impuesto de los idiotas”, porque los idiotas nos creemos (sí, claro, los idiotas somos nosotros) que ganamos más, pero en realidad con ese dinero somos capaces de comprar lo mismo. O puede que incluso menos, dependiendo de cómo esa inflación afecte al tipo de cambio de nuestra moneda con las extranjeras, y cómo eso afecte a importaciones y exportaciones.

Por lo que he leído, Keynes dimitió debido a que le ignoraron en ese tratado de Versalles. Más información (y también un análisis económico de este 3 de octubre) en El Blog Salmón: http://www.elblogsalmon.com/entorno/despues-de-92-anos-alemania-termina-de-pagar-la-guerra . Incluso citan un extrato de Keynes en que predice la Segunda Guerra Mundial (o algo parecido):

“Si nosotros aspiramos deliberadamente al empobrecimiento de la Europa central, la venganza, no dudo en predecirlo, no tardará”. J. M. Keynes. Las consecuencias económicas de la paz. 1919.

20 años tardó.

¡Gran artículo, Mazinger! Y una excelente descripciòn de lo que pasa cuando se sucumbe a la tentación de darle a la manivela de la máquina del dinero…

Saludos

Muy interesante. Un par de notas al pie :

:

El coste de la inflación no es únicamente el “efecto impositivo” que causa como pérdida de valor a los poseedores de dinero en efectivo¹. También existe una pérdida de eficiencia (traducción economés – español: una pérdida de unos que no es una ganancia de nadie) que se suele denominar “shoe-leather costs”, debida al hecho de que, para intentar protegerse de la inflación, la gente lleva a cabo tareas que no serían necesarias si hubiera menos inflación: por ejemplo, ir al banco con más frecuencia, lo que, por ejemplo, “desgasta más los zapatos” (de ahí el nombre). Aunque supongo que esto y el argumento de Friedman sobre la cantidad óptima de dinero (que opino que sería más preciso denominarlo “la cantidad óptima de inflación”, pero el primer nombre es el que se ha extendido) lo tratarás en el siguiente post, por cómo lo describes

Un segundo comentario es que precisamente ahora se debate (sobre todo en EEUU) cómo conseguir que la inflación no caiga demasiado por debajo de su objetivo en estos años (en EEUU está cayendo lentamente) porque ello significaría escasez de demanda y una recuperación (aún) más lenta, además de la posibilidad de una trampa deflacionaria a la japonesa. Parece paradójico que, teniendo en cuenta que “la gran victoria” de la teoría monetaria y su práctica fue la desinflación desde los 80, ahora se esté luchando la batalla opuesta. Parece que alcanzar los valores “óptimos” no es tan fácil tras una crisis, después de todo

¹ También se los causa a otros poseedores de activos denominados en dinero nominal, pero sólo en la medida en que es inesperada, ya que si es esperada ya “va incorporada” en el tipo de interés nominal ex ante.

¿En la nota número 9, no será Universidad de Belgrano?

@Mac y J

Vuestra labor como editores ha sido colosal. Vuestras correcciones y contribuciones, especialmente con los aspectos históricos, han sido definitivas para lograr que el artículo quedase mucho más redondo. Thanks.

@Kartoffel

¡Otra vez por aquí! Me alegro. Ya echaba yo de menos tus eruditos comentarios. Me daba en la nariz que comentarías en este artículo. Eres un macroeconómico teórico empedernido.

Sí que pienso hablar en el siguiente artículo sobre los “otros costes” de la inflación, aunque someramente. La idea no es tanto hablar de la inflación como de justificar el trabajo de los bancos centrales. En el anterior bloque de artículos hablamos de por qué los bancos centrales deben desempeñar su trabajo autónomamente, en éste bloque hablaremos (entre otras cosas) de los motivos que hay detrás de ese trabajo y del propio trabajo en sí. Friedman aparecerá muy de pasada, si es que aparece.

@Brigo.

Corregido, gracias.

Y no es sólo en éste, sino en todos los demás que se publican, sin comparación con lo poquísimo que puedo hacer yo… sin ellos, esto no existiría, no lo dudéis

Respecto a esta independencia, llevo meses dándole vueltas a un asunto. Precisamente hoy han salido en mi RSS dos noticias no relacionadas, pero que han salido casualmente una junto a la otra, y me lo han recordado:

1) La primera (http://www.20minutos.es/noticia/836622/0/bce/tipos/interes/) dice: el BCE mantiene los tipos de interés al 1%.

2) La segunda (http://www.20minutos.es/noticia/836445/0/tesoro/espanol/deuda/) dice en su interior: España se endeuda al 2,5%.

El caso español/europeo es un poco especial porque nuestro Ejecutivo es a nivel español, pero el Económico es a nivel europeo. Así que simplifiquémoslos a la RIMC (República Independiende de Mi Casa) y a un solo país y un solo banco:

1) El BCMC (Banco Central de Mi Casa) vende dinero al 1%.

2) La RIMC emite deuda pública al 2,5%.

3) Negocio redondo para el Banco Molocos: le compra dinero al BCMC al 1% y se lo vende a RIMC al 2,5%. Gana el 1,5%.

Pero no olvidemos que el BCMC y la RIMC son ambos el Estado. Parece un poco estúpido fotocopiar billetes para venderlos baratos y luego comprárselos a otro más caros. Si yo fuera el Rey de la RIMC (sí, bueno, es una república un poco peculiar), lo que haría es decirle al BCMC que se deje de hostias y me dé el dinero a mí, que ya lo pondré yo en circulación. Hasta le voy a pagar el mismo 1% que le paga la banca privada. Total, entre pagarle un 1% al BCMC (que no olvidemos, es el Estado) y pagar un 2,5% a los bancos privados, prefiero pagárselo al BCMC, es decir, pagármelo a mí mismo. Pero claro, eso vulneraría la separación de poderes.

Así que no lo hago, y el 1,5% que falta se lo tendré que cobrar en impuestos a los contribuyentes (no olvidemos que deuda pública hoy son impuestos mañana).

Es decir: si dejo el poder Ejecutivo y el Económico juntos, me arriesgo a que se le ocurra fotocopiar billetes, generen inflación: impuesto de los idiotas.

Y si los separo, me arriesgo a que el precio de la deuda pública sea mayor que el del BC, y tenga que subir los impuestos para pagar el diferencial. Y encima el diferencial se lo ha llevado un banquero gordo con puro y chistera como los que pintan los humoristas gráficos.

Se podría aducir que si la RIMC quiebra, el Banco Molocos no cobrará. Y que como el riesgo de quiebra de la RIMC es mayor que el riesgo de quiebra del banco, por eso el tipo de interés el mayor.

Contraargumento: si la RIMC quiebra, probablemente la economía de la RIMC también se irá a la mierda, y el Banco Molocos también quebrará (recordemos que hemos simplificado a un solo país). Con lo cual, el BCMC tampoco cobrará la deuda del Banco Molocos. Cualquier intento de la RIMC, como por ejemplo devaluar la moneda o alguna ley así de estrambótica, además de ayudar a su deuda con el Banco Molocos, también ayudará a la deuda del Banco Molocos con el BCMC. Así que no estoy seguro de que el asunto del riesgo sea convincente.

¿Comentarios?

@J

Con esta reflexión te has saltado como tres o cuatro artículos de la serie. Pienso tratarlo más adelante, pero bueno, ya que te has puesto… hablemos (un poco).

La concesión de créditos y las inversiones en proyectos rentables (participación en empresas) son el auténtico negocio de los bancos comerciales.

En circunstancias normales, o sea cuando la economía funciona bien o moderadamente bien, los estados no tienen dificultades en colocar su deuda y por tanto no se ven obligados a pagar un alto interés por sus bonos. En esas mismas circunstancias los bancos centrales prestan dinero a un interés mayor, ya que no necesitan estimular la economía. Esto significa que el negocio al que aludes habitualmente no es tan rentable para la banca, reportándole más beneficios su negocio tradicional: prestar dinero a consumidores y empresas.

¿Por qué ahora sí es rentable, o más bien, por qué ahora prefieren el negocio de tomar prestado dinero al banco central y prestarlo a su vez a los estados?

Por la inestabilidad económica que ha generado la crisis subprime (paradójicamente provocada por la propia banca). Indudablemente ahora es más rentable que antes, pero sobre todo porque, haya o no otros negocios más rentables en este momento, prefieren destinar gran parte de su liquidez a los bonos del estado porque es más seguro.

Lo que me lleva al asunto del riesgo. A mi juicio no es posible comparar el riesgo de la deuda de un estado con el de cualquier activo emitido por un banco o empresa. ¿Por qué? Porque un estado siempre cuenta con un as en la manga con el que no puede contar ningún banco. Lo has mencionado tú mismo: subir los impuestos. Si las cosas vienen mal dadas para un banco, quebrará, pero un estado siempre contará con el recurso de subir los impuestos. Esto no significa que un estado no pueda quebrar (nuestros amigos argentinos de El Cedazo seguro que nos pueden contar algo al respecto), pero es muchísimo menos probable.

Sí, el negocio de comprar dinero al banco central y vendérselo al estado es menos arriesgado que otros negocios actualmente, pero ese riesgo no se deriva de que el estado pueda quebrar, sino de que los bancos no se atreven “a arriesgar”, valga la redundancia, en esos otros negocios.

En cualquier caso ese negocio es coyuntural (espero), por lo que no creo que se pueda poner en tela de juicio la separación entre gobierno y banco central fundando el argumento en él. Pienso que, por decirlo así, este negocio es una cana al aire (disculpad que frivolice con un tema tan serio), algo así como una infidelidad a su negocio tradicional.

Pero esta infidelidad, y el sufrimiento que causa en ciudadanos y empresas, pone de manifiesto otro de los agujeros del sistema financiero.

Desde mi punto de vista este debe ser uno de los puntos que la reforma del sistema financiero debería arreglar, porque no es de recibo que los bancos quieran guardarse las espaldas, negándose a hacer circular el dinero, a costa de las familias y las empresas (y no olvidemos que en España casi todo el tejido empresarial es PYME). Personalmente soy pesimista al respecto.

Jeje. Es para compensar las veces que, en el artículo del Ciempiés, yo he dicho “eso ya lo veremos”

Entonces lo dejo de momento, a ver si dentro de un par de semanas (que es lo que vas a tardar en escribir esos dos artículos, ¿no? ) me aclara más. Porque todavía sigo pensando que algo no acaba de encajar, y que al Estado (no solo al Gobierno, sino al conjunto de ciudadanos), en esa situación, le interesa fotocopiar billetes en vez de emitir deuda pública.

) me aclara más. Porque todavía sigo pensando que algo no acaba de encajar, y que al Estado (no solo al Gobierno, sino al conjunto de ciudadanos), en esa situación, le interesa fotocopiar billetes en vez de emitir deuda pública.

Hablando de hiperinflacion…en agosto se cumplieron 20 años del llamado “fujishock”. Una historia fascinante y emocionante que merece una extenso articulo.(Lanzo el anzuelo)

A finales de la decada de los 80 Peru estaba sufriendo una de las peores hiperinfacciones que ha sufrido el mundo. derivado de una politica economica completamente desastrosa, llevada a cabo por Alan Garcia.(Si, el actual presidente de Peru, a vuelto). Entre otras barbaridades Alan Garcia, intento paliar los efectos de la subida de los precios de los productos con enormes subsidios generalizados, financiados con la emision descontraladamente de moneda.

Con lo que el problema se fue realimentando, creciendo hasta llegar a ser ingobernable.

Como detener la hiperinfacion era la cuestion principal en las elecciones de 1990. Los dos principales candidatos fueron Mario Vargas Llosa(si, el premio novel de literatura) y Alberto Fujimori. El primero proponia un plan de choque retirar todos los subsidios y dejar de emitir moneda. El segundo apostaba por un reduccion gradual de la hiperinflación.

El electorado peruano tubo miedo a las duras medidas propuestas por Vargas Llosa y ganó Fujimori.

El 7 de agosto de 1990, el ministro de economia Juan Carlos Hurtado Miller, se dirigio a la nacion a traves de la cadena de television estatal. Anuncio que todos los subsidios quedaba inmediatamente suprimidos desde ese momento y dio una lista de como quedaban los precios sin estos subsidios. Los productos de los productos de primera necesidad multiplicaban su precio varias veces. La gasolina pasaba a costar 30 veces mas!! Y terminó su discurso con una frase que quedo gravada en la mente de todos los Peruanos “Que Dios nos ayude”.

El Shok en los peruanos fue total. Los precios se habian disparado de manera absurda, tanto que se paralizo completamente el comercio, ya que nadie sabia que cobrar o pagar por los productos. Los transportes publicos pararon.

@Alb: Sí, el jujishock, ésa tanbién fue buena… lo recuerdo bastante bien, aunque no con el grado de detalle de aquellos que lo vivieron en sus carnes, los peruanos.

Y sí, eso es lo que pasa en las elecciones: los candidatos dicen que harán o dejarán de hacer no sé qué cosas… y una vez que salen elegidos, hacen ésas cosas o cualesquiera otras. No olvidemos que el trabajo de un político no es servir a sus empleadores, los que les pagamos el sueldo cada mes, es decir, los ciudadanos, sino ganar elecciones. Y desde ahí, todo lo demás viene rodado…

@J

Ando bastante liado ahora. Me temo que habrá que esperar más de dos semanas al siguiente artículo.

@Alb

“…en agosto se cumplieron 20 años del llamado “fujishock”. Una historia fascinante y emocionante que merece una extenso articulo.(Lanzo el anzuelo)”

Bien lanzado, bien lanzado… A ver si alguien (y te incluyo a ti, Alb) se atreve con el tema.

No estaría mal una serie sobre “tocomochos financieros y políticos”, abierta a distintos autores en la que cada uno contara alguna crisis, pucherazo o insano episodio económico o político, que conociera lo bastante bien. El asunto puede dar mucho de sí…

A ver, quien se anima en primer lugar…

@Mac

Amén a la definición del trabajo de un político. De hecho me sorprende la honestidad de Vargas Llosa, que dijo a las claras (según Alb) lo que se proponía hacer. Fujimori ya me parece un político más al uso y acorde con tu definición: cuenta un bonito cuento durante la campaña electoral, gana las elecciones y después… ¡hace justo lo que Vargas Llosa decía que hacía falta hacer! Fantástico.

Los peruanos que han vivido esa época conocen de primera mano el coste económico, social y humano que conlleva “desinflacionar” una economía. Espero tocar el dema de la “desinflación” en el próximo artículo.

Gracias por toda la serie, fue magnífica! Grandes artículos muy bien elaborados, me encantaron todos. Muchos comentarios muy buenos también, casi me siento como si estuviese en medio de una mesa redonda de eruditos, ustedes son unos maestros. Lo que me siembra una duda….

…¿Cómo entra España en una crisis bien fea (estamos claros que cualquier país puede caer en crisis) teniendo tanta gente tan capaz, informada e inteligente?

@Gerardo:

Je, je… Obviamente no tengo la respuesta completa, pero igual es que si eres ” capaz, informado e inteligente” como tú dices, entonces tienes bastante pocas posibilidades de llegar a tener un puesto de responsabilidad. El caso es que andamos como andamos, con un escándalo de corrupción diario a cuál más bochornoso que afecta a absolutamente todos los estamentos del país.

A ver si tenemos suerte y los próximos dirigentes que nos toquen en suerte son parte de esa gente ” capaz, informada e inteligente” que tanto abunda por aquí…

¡Y no sólo al principio de su mandato, sino, sobre todo, al final (y eso sí que es difícil de conseguir, amigo).

jeje entiendo. Gracias por tu respuesta. Es que la duda me surge por que Costa Rica no anda muy bien, pero es que tampoco la educación es de una calidad que de gusto, tampoco hay mucha gente muy inteligente. Cuesta conocer alguien con quien uno pueda conversar abiertamente acerca de temas interesantes. Pero es que paso por El Tamiz y es un amor de comentaristas, me vengo al Cedazo y por todos lados en todas las entradas, autores y comentaristas por igual, da gusto leer. Creo que la gente inteligente debe animarse más con la administración pública, buena falta hace. Saludos.

Escribe un comentario